Refinancovanie hypotéky – ktoré banky preplatia poplatok za predčasné splatenie?

V minulosti som na túto tému už zopár článkov napísal, ale keďže je už rok 2021, rozhodol som spraviť aktualizáciu k téme refinancovanie hypotéky a rozšíril som to o ďalšie informácie.

OBSAH ČLÁNKU:

- Aké úroky na hypotékach ponúkajú banky v súčasnosti?

- Kedy má zmysel refinancovanie hypotéky?

- Ktoré banky preplácajú poplatok za predčasné splatenie hypotéky?

- Refinancovanie hypotéky do ČSOB banky

- Refinancovanie hypotéky do 365.bank

- Refinancovanie hypotéky do Prima banky

- Refinancovanie hypotéky do SLSP

- Refinancovanie hypotéky do Tatra banky

- Refinancovanie hypotéky do VÚB

- Ako zistíte, či sa vám oplatí refinancovať svoju hypotéku?

- Chcete pomôcť s refinancovaním hypotéky?

Aké úroky na hypotékach ponúkajú banky v súčasnosti?

Úroky na nových hypotékach sú momentálne vo väčšine prípadov nižšie ako sú úroky na tých hypotékach, ktoré už ľudia majú. Nie je to pravidlom, ale nie je to zase ani zriedkavý jav na trhu. Rok 2021 nepriniesol žiadne prevratné zmeny. Hypotéky sú aj naďalej lacné.

Takto vyzerajú úroky dnes (jún 2025), ak si beriete novú hypotéku.

ČSOB hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,40% p.a. (za určitých podmienok 3,2% p.a.)

- fixácia na 4 roky – 3,40% p.a. (za určitých podmienok 3,2% p.a.)

- fixácia na 5 rokov – 3,60% p.a.

- fixácia na 10 rokov – 4,60% p.a.

mBank hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,59% p.a.

- fixácia na 5 rokov – 3,89% p.a.

Prima banka hypotéka – úrokové sadzby

- fixácia na 30 mesiacov – 3,00% p.a.

- fixácia na 32 mesiacov – 3,20% p.a.

- fixácia na 3 roky – 3,40% p.a.

- fixácia na 5 rokov – 3,60% p.a.

365.bank hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,55% p.a.

- fixácia na 5 rokov – 3,95% p.a.

- fixácia na 10 rokov – 4,65% p.a.

SLSP hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,89% p.a.

- fixácia na 5 rokov – 4,09% p.a.

- fixácia na 10 rokov – 4,89% p.a.

Tatra banka hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,29% p.a.

- fixácia na 5 rokov – 3,79% p.a.

- fixácia na 10 rokov – 4,59% p.a.

UniCredit hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,49% p.a.

- fixácia na 4 roky – 4,09% p.a.

- fixácia na 5 rokov – 4,09% p.a.

VÚB hypotéka – úrokové sadzby

- fixácia na 3 roky – 3,69% p.a.

- fixácia na 4 roky – 3,79% p.a.

- fixácia na 5 rokov – 3,89% p.a.

- fixácia na 10 rokov – 4,79% p.a.

Pri niektorých bankách je úrok rovnaký pre každého a v niektorých môže byť pre niektorých ľudí reálny úrok vyšší, ale aj nižší, a to v závislosti od bonity alebo výnimky.

V tomto článku nebudem rozoberať detaily na získanie minimálnych úrokov a už vôbec nie získanie úveru nad LTV 90%, čo už dnes nie je na trhu úplne bežné. Pri refinancovaní hypotéky aj tak viaceré banky poskytujú rovnaký úrok aj pri prekročení LTV 90%.

Kedy má zmysel refinancovanie hypotéky?

Refinancovanie hypotéky sa neoplatí každému a neoplatí sa vždy. Primárnym cieľom by malo byť dohodnúť si lepšie podmienky na hypotéke v banke, kde máte hypotéku teraz. Ide to takmer v každej banke.

Čo zohľadniť pri výpočte a rozhodovaní či refinancovať alebo nie

Podstatné je to, koľko môžete získať, resp. ušetriť.

Na to majú vplyv aj tieto veci:

- Rozdiel v úrokovej sadzbe na starej a novej hypotéke. Čím je rozdiel väčší, tým viac sa refinancovanie oplatí z pohľadu úspory.

- Doba splácania. Má veľký vplyv na to, ako rýchlo klesá istina na hypotéke. Kratšia doba znamená vyššiu splátku, nižšie preplatenie a rýchlejšie splácanie istiny.

- Zostatok hypotéky. Ak je nízky zostatok hypotéky, tak sa môže ľahko stať, že aj pri väčšom rozdiele na úroku medzi starou a novou hypotékou, bude rozdiel v splátke nezaujímavý na úsporu a obzvlášť ak sa dá do súvisu napr. so zmenou poplatku za vedenie účtu.

- Poplatok za vedenie účtu a iné poplatky. Určite odporúčam zohľadniť okrem úrokov aj súvisiace poplatky. Poplatok môže zmazať časť úspory pri refinancovaní a pri veľmi malých hypotékach môže zmazať celú úsporu alebo naopak môže úsporu zvýrazniť. Sú banky, kde je poplatok za vedenie účtu 0 € a sú banky, kde zaplatíte 6 alebo 9 € mesačne. Tu si môžete prečítať o podmienkach, ako sa získať 100% zľavu za vedenie účtu v rôznych bankách.

Stiahnite si zdarma E-BOOK: 7 tipov ako ušetriť na finančných produktoch

Hlavné dôvody na refinancovanie hypotéky

Keď to zovšeobecním, tak refinancovanie hypotéky má zmysel v prípadoch, ak si na niektoré z týchto otázok odpoviete kladne:

- Máte o niečo vyšší úrok na hypotéke ako sú minimálne sadzby.?

- Na existujúcej hypotéke si neviete vyjednať nižší úrok podobný najnižším sadzbám na trhu?

- Existujúca banka od vás požaduje poplatok za zníženie úrokovej sadzby?

- Chcete zmeniť banku okrem úspory na hypotéke aj kvôli iným službám, s ktorými nie ste spokojný?

- Získate refinancovaním nižšiu splátku a zároveň ušetríte aj na zaplatených úrokoch?

- Máte viac úverov a spojením do jedného chcete získate nižšiu splátku, úsporu na úrokoch a zároveň aj sprehľadniť svoje záväzky?

Ktoré banky preplácajú poplatok za predčasné splatenie hypotéky v inej banke?

S preplácaním nákladov za predčasné splatenie hypotéky začali banky v roku 2017. Niektorým išlo a ide o zvýšenie trhového podielu a pre niektoré banky je to opatrenie na zachovanie trhového podielu.

Je otázne, či sa to bankám vôbec oplatí. Niekedy je to na hrane logiky. Banky vedia najlepšie, prečo to robia. Podstatné je to, že to má pozitívny vplyv pre bežných ľudí a aj vďaka tomu si môžu vyjednať lepšie podmienky na svojich hypotékach. O tom niet pochýb.

Refinancovanie hypotéky do ČSOB banky

- Preplatenie poplatku: Neprepláca poplatok za predčasné splatenie hypotéky, ak sa rozhodnete pre refinancovanie do ČSOB. Ponúka však benefit vrátenia maximálne 3 mesačných splátok, ak si refinancujete hypotéku z inej banky. Je to nastavené tak, že to niekedy pokryje poplatok za predčasné splatenie. Pri dlhších splatnostiach a vyšších hypotékach to niekedy nevychádza na celý poplatok. V prípade, že refinancujete hypotéku do ČSOB v čase výročia v starej banke, tak ČSOB vám vráti splátky tak či tak. V tom prípade máte benefit navyše, ktorý vám výrazne zlacní novú hypotéku a pri pomyselnom započítaní do úrokovej sazdby, si ju zaujímavo znížite.

- Maximálna výška preplateného poplatku: Vrátenie 3 mesačných splátok je obmedzené do výšky 1.500 €. Má to však svoje pravidlá, ktoré závisia od výšky úveru. Pri úvere do 50 tis € to je max. 1 splátka max. do 500 €, pri úvere od 50 do 100 tis € to sú 2 splátky max. 1.000 € a pri úvere nad 100 tis € to je plná suma 1.500 €.

- Do kedy platí akcia: Akcia platí už dlhodobo a platí do odvolania.

- Ako banka preveruje príjem: V prípade, ak zostáva tá istá nehnuteľnosť, nemenia sa spoludlžníci a máte dobrú platobnú disciplínu, tak môžete ísť procesom zjednodušeného dokladovania príjmu. Ak meníte zabezpečenie alebo spoludlžníka alebo žiadate viac ako 2.000 € navyše oproti zostatku starej hypotéky, tak príjem banka preveruje štandardným spôsobom.

- Znalecký posudok: Banka akceptuje aj starší znalecký posudok a je možné ísť aj cestou interného ocenenia nehnuteľnosti.

Refinancovanie hypotéky do 365.bank

- Preplatenie poplatku: 365.bank aktuálne neprepláca poplatok za predčasné splatenie zo všetkých bánk.

- Maximálna výška preplateného poplatku: V minulosti, ako ho preplácala, tak ako aj pri niektorých iných bankách bolo maximum do výšky 1% zo zostatku splácanej hypotéky, maximálne do 1.500 €. Ak bol poplatok vyšší, tak zvyšok boli náklady, ktoré išli na váš účet.

- Do kedy platí akcia: Aktuálne akcia neplatí.

- Ako banka preveruje príjem: Pri čistom refinancovaní (nemení sa nehnuteľnosť, žiadatelia a nežiadate navyše viac ako 2.000 €) banka nepreveruje príjem štandardným spôsobom. Klient svoj príjem prehlasuje a banky si iba preverí, či ste v sociálnej poisťovni evidovaný ako zamestnanec alebo SZČO.

- Znalecký posudok: Banka akceptuje aj starší znalecký posudok.

Refinancovanie hypotéky do Prima banky

- Preplatenie poplatku: Prima banka prepláca poplatok za predčasné splatenie hypotéky z každej banky. Podmienkou je schvaľovanie hypotéky cez zjednodušený proces "prenos hypotéky". Pri štandardnom schvaľovacom procese, poplatok banka nepreplatí. Cez štandardný proces idete v Prime vtedy, ak riešite refinancovanie hypotéky s navýšením viac ako 2.000 € alebo meníte zabezpečenie, prípadne spoludlžníka v pôvodnej hypotéke. Proces prenos hypotéky zahŕňa aj konsolidáciu 2 hypoték alebo konsolidáciu 1 hypotéky a maximálne 2 spotrebných úverov.

- Maximálna výška preplateného poplatku: Preplatenie poplatku je do výšky 1% zo zostatku hypotéky v pôvodnej banke. Maximálna výška hypotéky, ktorú Prima banka vie schváliť, je približne 220.000 €, ak ide o krajské mesto. V ostatných prípadoch je maximálna výška hypotéky nižšia, v niektorých prípadoch 180.000 € (väčšina okresných miest), zvyšok 150.000 € a zažil som už aj maximá v nižšej výške. Prima banka k tomu oficiálne nezverejňuje žiadne pravidlá, čiže vychádzam len z praxe, čo mne a kolegom banka schvaľuje.

- Do kedy platí akcia: Akcia platí dlhodobo a pravidelne ju predlžujú.

- Ako banka preveruje príjem: Pri procese prenos hypotéky banka výšku príjmu vôbec nepreveruje. Prima banka preveruje iba to, či máte TPP alebo ste SZČO a ako dlho je vyplácaná hypotéka splácaná (momentálne musí byť 10 mesiacov a viac). Pri procese konsolidácia Prima preveruje výšku príjmu a zároveň neprepláca poplatok za predčasné splatenie.

- Znalecký posudok: Štandardne banka akceptuje aj starý posudok od roku 2004 a je k nemu potrebné doložiť aktuálne fotografie. Pri bytoch v bytových domoch v okresných a krajských mestách nie je potrebný znalecký posudok. Prima si spraví interné ocenenie hodnoty nehnuteľnosti. K tomu potrebuje list vlastníctva, kúpnu zmluvu a aktuálne fotografie nehnuteľnosti. Pri bytoch v rodinných domoch a rodinných domoch je potrebný znalecký posudok vždy, môže byť aj starý.

Refinancovanie hypotéky do SLSP

- Preplatenie poplatku: SLSP viac krát v minulosti preplácala poplatok za predčasné splatenie zo všetkých bánk. Momentálne takúto možnosť neponúka.

- Maximálna výška preplateného poplatku: Tak ako aj pri niektorých iných bankách je maximum do výšky 1% zo zostatku splácanej hypotéky a je bez horného stropu v EUR. POZOR! SLSP má vo svojich podmienkach, že ak novú hypotéku v SLSP splatíte skôr, ako uplynie prvé obdobie fixácie, tak budete musieť vrátiť alikvótnu časť podľa doby do konca prvého obdobia fixácie. To je riziko hlavne vtedy, ak by ste hypotéku museli predčasne splatiť napr. z dôvodu predaja nehnuteľnosti.

- Do kedy platí akcia: Akcia aktuálne neplatí.

- Ako banka preveruje príjem: Pri tzv. čistom refinancovaní (nemení sa nehnuteľnosť, žiadatelia a nežiadate navyše viac ako 2.000 €) banka nepreveruje výšku príjmu, ale iba existenciu TPP alebo SZČO.

- Znalecký posudok: Banka akceptuje maximálne 3 roky starý znalecký posudok.

Refinancovanie hypotéky do Tatra banky

- Preplatenie poplatku: Tatra banka aktuálne prepláca poplatok za predčasné splatenie hypotéky vo všetkých bankách, ale iba vybraným klientom Tatra banky.

- Maximálna výška preplateného poplatku: Maximálne 1% zo zostatku hypotéky na vyplácanom úvere a jeho maximálne výška nie je obmedzená.

- Do kedy platí akcia: Akcia platí do odvolania.

- Ako banka preveruje príjem: V prípade, ak zostáva tá istá nehnuteľnosť, nemenia sa spoludlžníci a máte dobrú platobnú disciplínu, tak banka nepreveruje výšku príjmu. Pri podaní žiadosti iba čestne prehlasujete, akú výšku príjmu máte. Banka si iba preveruje, či máte TPP alebo ste SZČO. Ak meníte zabezpečenie alebo spoludlžníka alebo žiadate viac ako 2.000 € navyše oproti zostatku starej hypotéky, tak príjem banka preveruje štandardným spôsobom, ale vždy preplatí poplatok za predčasné splatenie.

- Znalecký posudok: Banka akceptuje maximálne 5 rokov starý znalecký posudok..

Refinancovanie hypotéky do VÚB banky

- Preplatenie poplatku: VÚB banka momentálne neprepláca poplatok za predčasné splatenie hypotéky. V minulosti preplácala poplatok za predčasné splatenie skoro z každej banky až na pár výnimiek.

- Maximálna výška preplateného poplatku: Maximálna výška preplateného poplatku bola 1.500 €, čo je maximálny poplatok pri refinancovaní hypotéky so zostatkom 150.000 €. V presne zadefinovaných prípadoch VÚB vedela preplatiť poplatok až do výšky 2.500 €.

- Do kedy platí akcia: Svoju akciu veľakrát predlžovali, ale bohužiaľ skončila a neobnovili ju.

- Ako banka preveruje príjem: Pri procese čisté refinancovanie banka nepreveruje výšku príjmu, ale iba to, či máte TPP alebo ste SZČO. Pri procese konsolidácia VÚB preveruje výšku príjmu ako pri štandardnej hypotéke.

- Znalecký posudok: Banka vždy požaduje znalecký posudok spolu s CD. Ten môže byť maximálne 3 roky starý.

Ako zistíte, či sa vám oplatí refinancovať svoju hypotéku?

Na túto otázku odpovedia čísla. Spravte si prepočet a rozhodnite sa pragmaticky podľa toho, čo vám to prinesie.

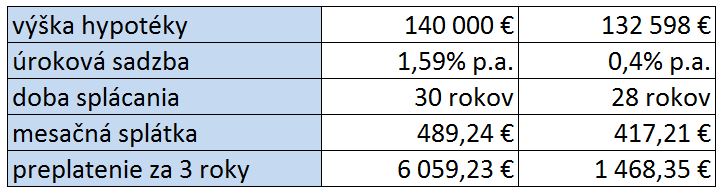

Uvediem príklad. Už dávnejšie som riešil takýto prípad. Človek mal hypotéku vo výške 140.000 EUR na 30 rokov, ktorú si bral pred 24 mesiacmi.

Bolo tam dosť vysoké LTV a banka, kde to bolo možné zrealizovať v tom čase pre daného klienta dala aj po výnimke úrok 1,59% p.a. pri fixácii na 5 rokov. Vtedy to bolo super na 90% LTV a na pomerne zložitý prípad. V čase refinancovanie to bol vysoký úrok.

V tom čase mohol klient pri refinancovaní získať úrok 0,4% p.a. Čo to pre neho znamená v číslach, si môžete pozrieť na obrázku nižšie.

Zdroj: prepočet autora

Takto vyzerá prepočet, ak by klient hypotéku refinancoval s úrokom 0,4% p.a. Preplatenie na tej starej hypotéke rátam za ďalšie 3 roky, ak by nespravil žiadnu zmenu.

Klient mal 2 možnosti. Refinancovať hypotéku do inej banky s úrokom 0,4% p.a. alebo si vyjednať nižší úrok na existujúcej hypotéke. Na starej hypotéke banka bola ochotná znížiť úrok maximálne na 0,89% p.a. Klient sa rozhodol pre refinancovanie.

Výsledkom bola:

- mesačná úspora na splátke,

- úspora na zaplatenom úroku a celkovom preplatení,

- rýchlejšie splácanie istiny úveru pri nižších mesačných splátkach.

Klient mal navyše možnosť skrátiť si dobu splácania hypotéky na 24 rokov a stále by platil nižšiu mesačnú splátku ako na pôvodnej hypotéke a znamenalo by to pre neho skrátenie doby splácania o 4 roky.

Ako je na tom vaša hypotéka? Máte vyšší úrok na hypotéke ako je aktuálna ponuka bánk?

Prerátajte si, koľko ušetríte pri znížení úroku. Môžete si to prepočítať sami alebo môžete osloviť finančného sprostredkovateľa.

Keď sa s tým nechcete trápiť sami, tak môžete využiť služby finančného sprostredkovateľa/finančného poradcu.

Čo môžete získať so službami finančného sprostredkovateľa?

- Porovnanie podmienok hypoték vo všetkých bankách.

- Detailný prepočet koľko na znížení úroku ušetríte.

- Pomoc pri refinancovaní alebo návod na to, ako si môžete vyjednať lepší úrok v existujúcej banke.

Ak poradcu nemáte, tak mi napíšte a buď vám pomôžem ja osobne alebo niekto z mojich šikovných kolegov.

Mgr. Jaroslav Ilek

Som zakladateľom tohto webu a regionálnym riaditeľom v spoločnosti Swiss Life Select Slovensko. Pomáham ľuďom pri zhodnocovaní a ochrane ich majetku. Som človek z praxe. Aktívne sa starám o viac ako 100 klientov. Píšem o financiách, investovaní a efektívnom využívaní finančných produktov. Vediem tím finančných poradcov, pre ktorých som mentorom, koučom a občas aj bútľavou vŕbou.

jaroslav.ilek@swisslifeselect.sk 0911 857 221