Podielové fondy alebo nehnuteľnosť? Čo sa viac oplatí?

Dnešná doba prináša aj iné „moderné“ možnosti zhodnocovania svojich peňazí. K nim patrí aj investovanie do podielových fondov. Odpoveď na otázku „Čo si myslia o investovaní do podielových fondov?“ bude rôzna. Jedny na podielové fondy nedajú dopustiť, iní Vás od nich budú odhovárať.

Porovnám investovanie do prenájmu nehnuteľností s investíciou do podielových fondov a budem vychádzať z reálnej skúsenosti klienta.

Podielové fondy alebo nehnuteľnosť na prenájom? Rozhodnutie bude vždy ovplyvnené skúsenosťami vlastnými, ako aj najbližšieho okolia. Investícia má vždy svoje výhody aj nevýhody a nesie so sebou aj dávku rizika. Vhodnosť závisí od viacerých faktorov ako napr. investičný horizont, akceptovateľné riziko, očakávaný výnos, likvidita investície a skúsenosti s investovaním.

Podielové fondy alebo nehnuteľnosť na prenájom?

Bol krásny jesenný deň v roku 2009, keď za mnou do kancelárie prišiel klient, ktorý prenajímal nehnuteľnosti, so slovami: „Už ma to nebaví, stále hľadať nových nájomníkov a naťahovať sa s nimi. Ak predám jednu nehnuteľnosť, kde vieme zhodnotiť peniaze bez starostí.“

Klient bol rozhodnutý mať voľných 60.000€, chcel investovať na 5-7 rokov, dovtedy mal skúsenosti s finančnými produktami len so stavebnou sporiteľňou, bankou, kde využil termínované vklady a zaistené fondy. Nechcel sa o investíciu starať a peniaze chcel mať v prípade potreby k dispozícií.

Analyzovali sme možnosti a porovnali prenájom nehnuteľností, s ktorým mal klient aj pozitívne aj negatívne skúsenosti, s investovaním do podielových fondov. Klient sa rozhodol pre investíciu do podielových fondov a teraz po 5 rokoch sme investíciu odpredali. Výsledok klienta príjemne prekvapil.

Prenájom bytu

Kúpa nehnuteľnosti je bezpečná investícia. Ľudia potrebujú bývať a keďže vo veľkých mestách je väčší potenciál práce, požiadavky na bývanie pribúdajú. Nie každý má potrebu respektíve môže vlastniť nehnuteľnosť, ako napríklad študenti, začínajúci v práci alebo mladé rodiny. Vzniká tak priestor na nevyhnutnosť prenájmu bytov.

Výhody prenájmu bytu:

- Vlastníte niečo hmatateľné

- Kúpou vhodného bytu v dobrej lokalite – rýchla prenajímateľnosť

- Vyššie zhodnotenie investície ako v banke

- Potenciálny nárast hodnoty nehnuteľnosti

Nevýhody prenájmu bytu:

- Strata nájomníka, poškodenie nehnuteľnosti

- Potreba správy a údržby nehnuteľnosti

- V prípade rýchleho predaja – predaj pod trhovú cenu

- Predaj môže trvať dlhšie

- Nižší výnos v porovnaní s investíciou do vybraných podielových fondov (viď príklad nižšie)

- Potenciálny pokles hodnoty nehnuteľnosti

Príklad:

Predstavte si že v Košiciach kúpite za 60.000€ čiastočne prerobený 2 izb. byt, v blízkosti vysokej školy, za 2000€ ho zariadite na základne potreby prenájmu pre študentov. Mesačné náklady budú cca 200€ a nájom Vám budú platiť 450€ mesačne.

Celkové ročné príjmy 5400€, náklady na inkaso 2400€, náklady na údržbu, daň z nehnuteľností, poistenie cca 200€, daň z prenájmu cca 600€.

Predpokladajme celoročný prenájom. Čistý zisk cca 2200€ čo robí cca 3,6% ročne. Za 5 rokov to robí čistý zisk cca 11.000€

Aké sú najčastejšie skúsenosti s podielovými fondami?

Mnoho ľudí chápe investovanie ako uloženie peňazí do banky na bežný účet alebo termínovaný vklad. Dlhé roky tu ani iné možnosti neboli. Časy, kedy banky dávali 5-8% zhodnotenie sú už dávno preč. Postupne si banky vytvorili svoje správcovské spoločnosti a prišli aj s možnosťou investovania do podielových fondov. Začali ich predávať ako alternatívu termínovaného vkladu s nie úplne najvhodnejším cielením a nastavením pre klientov.

Prichádza za mnou veľa klientov s negatívnou skúsenosťou s podielovými fondami. Väčšinou im bola investícia nastavená nevhodne, s neprimeraným rizikom a nedostatočne vysvetleným princípom investovania. Je zaujímavé, že ešte jeden fakt majú títo klienti spoločný. Investíciu im predával pracovník v banke, ktorý mal v mesačnom pláne predať aj podielové fondy.

Klienti, ktorí majú pozitívne skúsenosti s podielovými fondami je tiež značná časť. Majú ale jeden fakt taktiež spoločný. Investovali väčšinou cez svetového správcu, boli viac uvedomelí, správali sa pri výkyvoch investície ako mali, riadili sa správnymi princípmi pri nastavení investície a investícia bola prispôsobená ich rizikovému profilu.

Banka alebo svetový správca?

Prečo správcovské spoločnosti bánk, česť výnimkám, nedosahujú aspoň priemerné zhodnotenie? Nemajú motiváciu, pretože ľudia v bankách na bežných účtoch a termínovaných vkladoch držia väčšinu svojich úspor. Pretože nemusia klientov vyhľadávať, banky ich majú dostatok, a iba presúvajú kapitál z banky do dcérskej správcovskej spoločnosti a zase naspäť, keď nie sú spokojní.

Pracovníci v banke väčšinou predávajú podielové fondy iba na základe príkazu nadriadeného. Ich motív nie je lepšie zhodnotenie peňazí pre klienta, ale strach o stratu príjmu v prípade neplnenia plánu. Čo je úplne prirodzený pud človeka, ktorý sa chce postarať o svoju rodinu.

Našťastie sa doba zmenila a na trh vstúpili aj špičkový správcovia, ktorí umožňujú investovať do svetových fondov. Ich motív je zarábať peniaze klientom, pretože iba vtedy prídu ďalší. Klientov potrebujú vyhľadávať a získavať na základe kvalitne odvedenej práce.

Podielové fondy

Dnes je na trhu mnoho spoločností, ktoré umožňujú investovať do podielových fondov svetových správcov, ktorí majú bohaté skúsenosti s investovaním. Často používam na investovanie spoločnosť EIC – European investment centre, ktorá umožňuje investovanie do fondov takmer 20 správcovských spoločností. Má jednoduchý online prístup a transparentný prehľad o investícii.

Výhody podielových fondov:

- Individuálne nastavenie portfólia – prispôsobenie investície

- Investíciu môžem kedykoľvek zmeniť, odpredať – rýchla dostupnosť cca 14 dní

- Vyššie zhodnotenie investície ako v banke

- V 5 r. horizonte zhodnotenie 5% p.a. a viac, má cca 200 fondov

Nevýhody podielových fondov:

- Strata pri zle načasovanej investícií a nesprávnom nastavení

- Pokles hodnoty počas investovania

- Minulé výnosy nie sú zárukou výnosov v budúcnosti

Príklad:

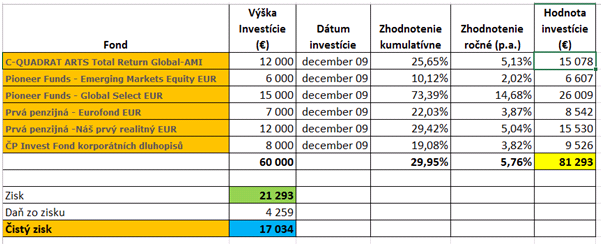

Spomínaný klient a jeho nastavenie portfólia, ktoré sme teraz odpredávali. Klient mal nastavené portfólio z viacerých správcov aj fondov. Nezohľadňujem vo výpočte vstupné poplatky, keďže ich výška môže závisieť od sprostredkovateľa, správcovskej spoločností alebo aktuálnej akcie.

Viem, že v poslednom období rastie skoro všetko, že môže prísť aj iná doba kedy sa trhom nebude až tak dariť. Ale pri vhodne nastavenom portfóliu a dodržaní investičného horizontu je priemerné zhodnotenie 5% p.a. reálne.

Podielovými fondami klient zarobil viac

Možností na investovanie je síce veľa. S určitosťou sa však dá povedať, že ponuky v bankách na bežných, termínovaných účtoch resp. v stavebných sporiteľniach Vám prinesú nižšie zhodnotenie. Celkové nastavenie Vašej investície je vždy závislé od individuálnych potrieb. Neexistuje šablóna na investovanie a nastavenie portfólia, ani na výber fondov. Existujú len princípy, ktorými je potrebné sa pri investovaní riadiť.

Porovnanie investície kúpy nehnuteľností na prenájom s investíciou do podielových fondov je voľba individuálna. Klient voľbou investície do podielových fondov zarobil o cca 6000€ viac v porovnaní s prenájmom nehnuteľností. Navyše získal výhodu, že sa nemusel za 5 rokov starať či nájomníka má, či platí ako má, či mu udržiava nehnuteľnosť a veľa ďalšieho.

Situácia v živote sa mu však zmenila a potreboval investíciu odkúpiť. Peniaze mal zo všetkých fondov do 10 dní na bežnom účte. Ak by investoval do nehnuteľností, je pravdepodobné, že by následný predaj trval určite dlhšie ako 10 dní, možno mesiac až dva, možno pol roka. Ak by potreboval súrne peniaze, bol by nútený predať pod trhovú cenu, čo by ešte celkovo znížilo výnos investície.

Ak Vám pri rozhodovaní informácie z článku pomôžu budem rád. Ak Vám niečo bude chýbať kontaktujte svojho finančného sprostredkovateľa. Pri nastavení svojej investície majte na pamäti, že máte viac možností. Buď sa potrápite študovaním množstva fondov, stavíte na svoje schopnosti, inštinkty a nastavíte si investíciu sami, alebo oslovíte svojho finančného sprostredkovateľa. Dobrý sprostredkovateľ Vám ušetrí kopec času, nastaví portfólio podľa Vašich potrieb tak, aby ste zarobili čo najviac a navyše Vám vie ušetriť peniaze uplatnením zľavy zo štandardných vstupných poplatkov.

Ing. Dušan Moskaľ

Pomáham ľuďom riešiť komplexnú správu majetku osobných financií s hlavným zámerom tvorby a rastu majetku klienta.

dusan.moskal@swisslifeselect.sk 0907 983 804